Paolo F. Stagno - Iscrizione ODCEC-GE N°648A

Lorenzo Stagno - Iscrizione ODCEC-GE N°2158A

Benvenuto nel Blog!

Ti teniamo aggiornato con articoli esplicativi e le ultime novità fiscali. Se non trovi un'informazione che cerchi contattaci!

Cerca tra gli articoli

Cerca per argomenti

Articoli simili

Lorenzo StagnoDottore Commercialista

Giovane e professionale, rapido nel suo lavoro, si è diplomato con lode al prestigioso master in diritto tributario dell'Università Cattolica del Sacro Cuore a Milano.

Le possibili sanzioni sui bonus edilizi

I bonus fiscali riconosciuti per interventi edili sono una delle agevolazioni più importanti concesse dal nostro Stato a favore di noi cittadini. Per affrontare consapevolmente l’argomento è utile conoscere anche quali sono i principali rischi cui si va incontro nel caso in cui, da un controllo fiscale, emergessero contestazioni circa l’effettiva spettanza delle agevolazioni.

Voglio precisare fin da subito che lo scopo di questo articolo non è di spaventare chi stia pensando di usufruire del Superbonus o di altri bonus edilizi. Il mio intento è di far comprendere come si tratti di una tematica da non affrontare con leggerezza ma con consapevolezza e affidandosi a professionisti esperti.

Le sanzioni

Il punto di partenza dell’analisi delle possibili sanzioni collegate ai bonus è comprendere che esistono due categorie di sanzioni tributarie:

- Amministrative

- Penali

Il soggetto cui vengono contestate le condotte sanzionabili è ovviamente il contribuente (il committente dei lavori) però non sono da escludersi responsabilità da parte di impresa, tecnici, commercialisti e soggetto che acquista le detrazioni (in caso di cessione del credito). Infatti sia in ambito amministrativo che in ambito penale si applica l’istituto del concorso e quindi le stesse sanzioni che si applicano al committente trovano applicazione anche per gli altri soggetti coinvolti consapevolmente nella condotta punita.

Le contestazioni tributarie possono sorgere in caso di:

- Utilizzo della detrazione nella propria dichiarazione dei redditi. In questo caso potrà essere emanato un avviso bonario o un avviso di accertamento.

- Cessione della detrazione (sconto in fattura o cessione) quando il credito viene usato in compensazione. In questo caso potrà essere emanato un avviso di accertamento o un atto di recupero del credito (legge 311/2004, art.1 comma 421).

Queste contestazioni potrebbero sorgere soprattutto nei seguenti casi:

- Lavori non effettuati

- Lavori effettuati ma requisiti dell’agevolazione non soddisfatti

- Sovrafatturazione

Crediti non spettanti e crediti inesistenti

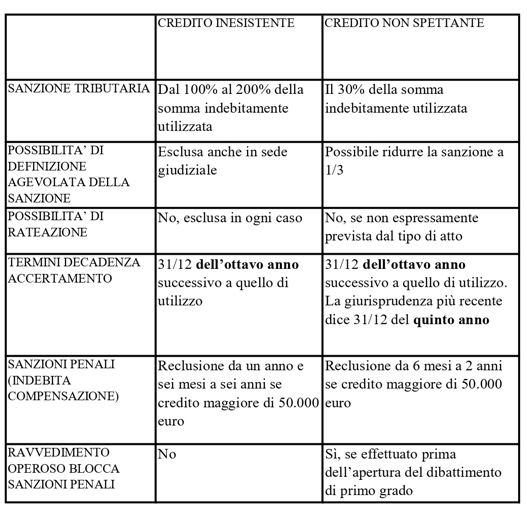

La gravità delle sanzioni, in caso di opzione per la cessione del credito o per lo sconto in fattura, dipende dal fatto che si tratti di un credito fiscale NON SPETTANTE o di un credito fiscale INESISTENTE.

Le norme fiscali sulle sanzioni prevedono che un credito sia da considerarsi INESISTENTE quando siano verificati entrambi i seguenti requisiti:

- Manca in tutto o in parte il presupposto costitutivo (cioè i requisiti necessari per accedere all’agevolazione, per esempio il “salto” di due classi nel Superbonus “eco”)

- L’inesistenza del credito non deve essere riscontrabile tramite i controlli automatici e formali eseguiti dall’Agenzia delle Entrate.

Nei casi in cui questi requisiti non siano verificati, l’Agenzia delle Entrate potrà contestare solo la non spettanza del credito.

La differenza fra queste due categorie di crediti a livello teorico è davvero sottile ma i risvolti pratici in termini di sanzioni sono importantissimi. Vediamo un confronto sotto diversi profili:

Altri tipi di sanzioni

Esistono anche altre sanzioni che potrebbero colpire l’utilizzo non corretto dei bonus:

- Omessa presentazione della dichiarazione dei redditi: se il contribuente non presenta la dichiarazione dei redditi subisce una sanzione amministrativa che va dal 120% al 240% dell’imposta dovuta o da 250 a 1000 euro se non era dovuta imposta. Se si superano determinate soglie, sono previste anche sanzioni penali.

- Asseverazione tecnica infedele: è un illecito amministrativo e quindi viene punito con una sanzione che va da 2.000 euro a 15.000 euro.

- Rilascio visto di conformità infedele: sanzione amministrativa da 258 a 2582 euro con possibilità di sospensione e inibizione dal rilascio del visto.

- Emissione di fatture false: è un reato fiscale punito con la reclusione da 4 a 8 anni. Per emissione di fatture false si intende:

a. Fatture per lavori mai eseguiti

b. Fatture per lavori eseguiti da altri

c. Fatture per lavori eseguiti per altri committenti

d. Fatture viziate da sovrafatturazione

- Dichiarazione fraudolenta: chi utilizza delle fatture false in dichiarazione per ottenere vantaggi fiscali è punito con la reclusione da 4 a 8 anni. Se non le si porta in dichiarazione (cessione del credito o sconto in fattura) verrà contestato il concorso nel reato di emissione di fatture false (quindi come sanzione vi è la reclusione da 4 a 8 anni). -

- Truffa ai danni dello Stato (art.640 bis Codice Penale): punita con la reclusione da 2 a 7 anni.

Se vuoi approfondire il tema o hai bisogno di una consulenza per partire con il piede giusto nel mondo dei bonus fiscali non esitare a contattarmi!

Lorenzo Stagno